流动性危机凸显!美元指数强劲攀升 美元指数破100,人民币汇率将会何去何从?

2020-03-20 16:36:07 来源:证券时报网

3月中下旬以来,美元指数强劲攀升,由3月9日的94.63一路攀升至3月17日的高点99.85,逼近100大关。

3月18日美元指数直接突破100大关,这也是2017年4月以来的首次。

3月19日,美元指数在100上方继续上行,截至发稿,美元指数涨0.37%,报101.25。

中信证券明明分析指出,美元指数走强的直接原因在于美元流动性的紧张,流动性收缩推高美元价格,长期视角下欧元表现不佳也是美元走强的背景,人民币汇率短期面临贬值压力。

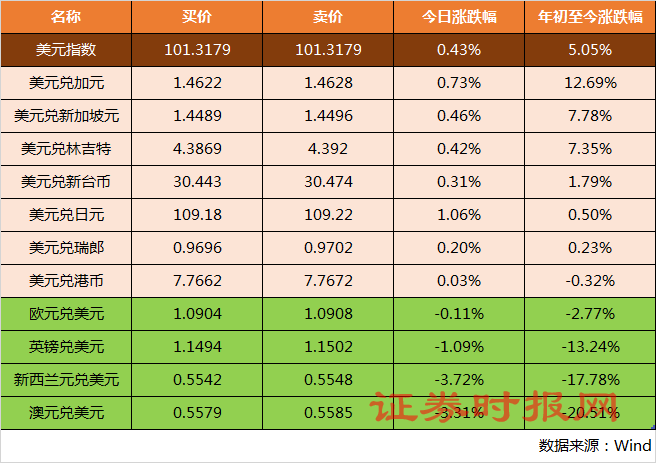

非美货币多数大幅贬值

在美元指数大幅走强的背景下,非美货币多数出现大幅贬值。主要货币中,澳元兑美元今日跌3.31%,今年来累计贬值20.51%,贬值幅度较大;新西兰元兑美元今日贬值3.72,年初以来累计贬值17.78%,贬值幅度也较大;英镑兑美元、美元兑加元、美元兑新加坡元等均出现大幅贬值情况。

人民币汇率相对坚挺,在岸人民币兑美元报7.0667,日内下跌超400点;离岸人民币兑美元报7.1,日内跌超200点。

美元指数缘何大涨?

在全球恐慌情绪蔓延期间,就连拥有避险属性的黄金都难逃大跌的命运,为何美元指数此刻却逆势大涨?

分析认为,这主要源于以下因素:

1、全球投资者密集空仓,各国股票被清仓,导致美元流动性短缺,市场再度闹起”美元荒“。

2、非常时期,相比于黄金等避险资产,投资者更愿意持有现金。

3、日本央行周二为金融体系注入美元规模创下2008年以来新高,韩国也承诺将很快采取行动。但融资市场在寻找美元来源方面显示出持续的压力。

中信证券明明表示,当前美股的牛市行情被新冠疫情这一2020年最大的黑天鹅事件所打破,市场恐慌情绪下基金管理机构或需要面对大量的赎回问题,而在这种背景之下基金管理机构纷纷保护自身流动性,也因此将杠杆风险推高,高杠杆机构的爆仓会带来连锁反应,使得本就收紧的美元流动性更加紧张,这也是美元市场流动性的黑洞,形成“衰退性的强势美元”,因此后续美国基金管理机构的杠杆风险问题应当重点关注。

人民币汇率何去何从?

在美元流动性紧张的背景下,美元面临升值压力的同时,人民币汇率汇率短期面临的贬值压力不言而喻。从人民币汇率影响的因素来看,国内基本面情况和美元走势是影响人民币走势的主要因素,美元的强弱对于人民币汇率有着重要的影响。

此外,近日北向资金的连续净流出也使人民币汇率承压,而北向资金净流出的原因或在于美元流动性紧张导致境外投资者自身风控体系下的资产减持。

数据显示,3月中下旬以来,北向资金连续大幅净流出,3月13日单日最大净流出达147.26亿元,创沪深股通开通以来,最大单日净流出。

对于后期人民币汇率走势,中信证券明明认为,短期影响人民币汇率的核心因素是美元走势,而美元不断升值趋势的缓解需要美元流动性压力的释放。从国内基本面的角度来看,当前国内疫情总体趋于稳定,企业的复工复产持续推进,各项促进经济恢复的措施不断出台,因此从基本面的角度来看,国内基本面对于人民币汇率的影响较为稳定。短期影响人民币汇率的核心因素美元的下一步走势情况,而美元不断升值趋势的缓解需要美元流动性压力的释放,美元流动性紧张的缓解或需要美联储推出更多的流动性支持政策,如进一步扩大QE规模、推出更多流动性支持工具,或者是市场恐慌情绪的缓解降低资产抛售。

平安证券表示,目前海外疫情仍在蔓延,考虑到如下因素,短期不必对人民币汇率过于悲观,人民币兑美元汇率大概率将在7.0附近波动。

第一,中美利差有望维持高位,甚至可能进一步走阔。短期美联储宽松的力度可能要超过中国央行,中美当前的长期利差有望维持高位,不排除进一步走阔的可能,这会对人民币汇率形成支撑。

第二,美元指数保持高位运行,但进一步大幅攀升的概率不大。

第三,中国央行仍有动力维稳人民币汇率。

第四,海外疫情的蔓延难以大幅降低经常项目顺差。海外疫情会降低货物贸易顺差,也会缓解服务贸易逆差,二者的对冲性变化未必会大幅降低经常项目顺差。

相关阅读

精彩推荐